Einkommensverlust durch Krankheit – ein unterschätztes Risiko!

Unsere wirtschaftliche Existenz hängt fast immer von der eigenen Arbeitskraft ab. Bei Krankheit bekommen Arbeitnehmer zunächst eine Lohnfortzahlung für maximal 6 Wochen, bei Selbständigen entfällt diese natürlich. Anschließend zahlt die Krankenversicherung das Krankengeld. Was aber viele nicht wissen: dieses Krankengeld liegt oft erheblich niedriger als das Nettoeinkommen.

Doch nicht nur das, es wird sogar ganz gestrichen, sobald der Arzt prognostiziert, dass man voraussichtlich noch mindestens 6 Monate krank bleiben wird. Von einem Tag auf den anderen entfällt dann das monatliche Einkommen – für viele eine existenzielle Krise!

Ob dies auch auf Sie zutrifft, zeigt sich bei der Beantwortung folgender Fragen:

- Wie groß ist meine individuelle Versorgungslücke bei Arbeitsunfähigkeit?

- Wann genau liegt eine Berufsunfähigkeit (BU) vor?

- Welche Absicherungsmöglichkeiten gibt es dafür überhaupt?

- Ich habe bereits eine solche Absicherung (z.B. BU, Krankengeld, Unfallversicherung etc.). Ist mein Versicherungsschutz aber heute noch bedarfsgerecht und gibt es mittlerweile günstigere Tarife?

Arbeitskraftabsicherung

Arbeitskraftabsicherung ist bereits bei einer langwierigen Erkrankung erforderlich, die länger dauert als die Lohnfortzahlung durch den Arbeitgeber.

Bereits ab dem 43. Tag muss ein Arbeitnehmer mit Einkommenseinbußen rechnen. Denn das Krankengeld einer Gesetzlichen Krankenkasse beträgt meist lediglich 70% vom Bruttoeinkommen, abzüglich Sozialversicherungsbeiträge. Dieser Einkommensverlust lässt sich, abhängig vom Einkommen, oftmals ein oder zwei Monate überbrücken. Bei längeren Krankheiten kann eine Krankentagegeldabsicherung bereits für wenige Euro diese Lücke schließen.

Bei Gutverdienenden, die mit ihrem Einkommen die sog. Beitragsbemessungsgrenze von jährlich 56.250 € (Wert für 2020 und 58.050 € für 2021) übersteigen, vergrößert sich die Lücke mit jedem Euro, der über dieser Grenze verdient wird.

Bei dauerhaften Erkrankungen oder nach einem Unfall, der die Arbeitskraft länger einschränkt, gibt es verschiedene Auswahlmöglichkeiten.

Über 2 Mio. Menschen in Deutschland sind erwerbs- bzw. berufsunfähig. Jährlich kommen über 280.000 weitere Fälle hinzu.

Die gesetzliche Rentenversicherung zahlt im Falle einer dauerhaften Erwerbsunfähigkeit nur eine geringe Erwerbsminderungsrente. Für Menschen, die nach dem 01. Januar 1961 geboren sind, wurde die gesetzliche Berufsunfähigkeitsrente faktisch abgeschafft. Sie erhalten nur noch eine einheitliche, zweistufige Erwerbsminderungsrente mit stark reduzierten Leistungen.

Dabei wird nicht berücksichtigt, welchen beruflichen Status der Betroffene zuvor besaß. Er oder sie muss nahezu jede angebotene Stelle annehmen, egal wie hoch die bereits erreichte berufliche Qualifikation ist. Die volle Höhe der Erwerbsminderungsrente – das sind lediglich rund 38 % des letzten Bruttoeinkommens – gibt es nur, wenn der Erkrankte nur noch weniger als drei Stunden am Tag arbeiten kann.

Wer mehr als drei Stunden, aber keine 6 Stunden arbeiten kann, erhält die teilweise Erwerbsminderungsrente von knapp 19 % des letzten Bruttoeinkommens.

Es gibt Berufe, bei denen das hohe Risiko einer dauerhaften Arbeitskrafteinschränkung auf der Hand liegt, wie bei Dachdeckern oder Fliesenlegern. Wer beispielsweise viel am Schreibtisch arbeitet, glaubt häufig, es gäbe kaum ein Szenario, in dem seine Arbeitskraft eingeschränkt werden kann.

Aber die Deutsche Rentenversicherung Bund gibt an, dass jeder vierte Arbeitnehmer frühzeitig berufs- oder erwerbsgemindert wird. Ursachen sind häufig Erkrankungen des Skeletts oder der Muskulatur, sowie Herz- und Kreislauferkrankungen. Aber auch psychische Erkrankungen sind zunehmend Auslöser einer Berufsunfähigkeit.

Wie schütze ich mich optimal?

Die verschiedenen Absicherungsformen leisten bei unterschiedlichen Auslösern, die wir hier nun vorstellen.

Die Berufsunfähigkeitsversicherung – der Königsweg der Absicherung

Hier sind sich selbst die sog. Verbraucherschützer einig: die Berufsunfähigkeitsversicherung ist ein MUSS für jeden, der am Arbeitsleben teilnimmt.

Eine Berufsunfähigkeitsversicherung wird im optimalen Fall bis zum Endalter 67 Jahre abgeschlossen, dem aktuellen Renteneintrittsalter. Als Rentenhöhe sollte man sein persönliches Existenzminimum heranziehen, also die Summe, die ausreicht, den aktuellen Lebensstandard, Ihren aktuellen Status zu sichern.

Was nicht vergessen werden darf, dass auch im Falle der Berufsunfähigkeit Ihre Altersvorsorge nicht aus den Augen verloren geht, da sonst die Möglichkeit besteht, trotz guter Absicherung der Arbeitskraft, in die Rentenfalle zu rutschen. Die Beiträge zur Altersvorsorge müssen bei der Rentenhöhe berücksichtigt werden.

Dabei muss beachtet werden, dass eine Berufsunfähigkeitsrente nicht steuerfrei ist, und dass Kosten für Kranken- und Pflegeversicherung anfallen!

Bei leistungsstarken Produkten spricht man von Berufsunfähigkeit, wenn man seinen zuletzt ausgeübten Beruf mindestens zu 50% und voraussichtlich für mindestens 6 Monate nicht mehr ausüben kann – unabhängig davon, ob eine Krankheit oder ein Unfall dafür ursächlich ist.

Mittlerweile gibt es auch Anbieter und Produkte, die diese 50%-Einschränkung umgehen, mithilfe einer sog. Gelbe-Schein-Regelung. Diese besagt, dass bei einer dauerhaften Arbeitsunfähigkeit von mind. 6 Monaten bereits die vereinbarte Berufsunfähigkeitsrente bezahlt wird – nachzuweisen ist dies durch die entsprechenden AU-Bescheinigungen.

Doch auch hier gibt es verschiedene Ausprägungen dieser Form der Absicherung, die genau betrachtet werden müssen.

Dazu bieten immer mehr Versicherer eine Pflegezusatzabsicherung zur Berufsunfähigkeit mit an. Denn im Falle einer Pflegeeinstufung nach den Bedingungen erhalten Sie zwar die Rente ausbezahlt, aber lediglich bis zum Vertragsende, meist bis zum 67. Lebensjahr. Diese Rentendauer kann auf lebenslange Zahlung ausgedehnt werden.

Was auf keinem Fall fehlen darf, ist eine entsprechende Dynamik. Sowohl während der Phase der Beitragszahlung, als auch im Leistungsfall sollte eine Dynamik vereinbart werden, der Inflation entgegen zu wirken.

Alternativen zur Berufsunfähigkeitsversicherung

Das Top-Produkt unter den Absicherungsmöglichkeiten der Arbeitskraft ist sicherlich die Berufsunfähigkeitsversicherung. Hier wird bei festgestellter Berufsunfähigkeit eine entsprechende Rente bis zum Altersrentenbezug gezahlt.

Nun gibt es aber auch Personen, die sich aufgrund ihres Gesundheitszustands, des Alters oder der Einstufung des aktuellen Berufs, den Versicherungsschutz nicht leisten können oder auch schlicht nicht leisten wollen! Doch auch für diese Fälle gibt es Möglichkeiten, die eigene Arbeitskraft und damit den eigenen Lebensstandard zu schützen.

Neben dem Königsweg der Berufsunfähigkeitsabsicherung gibt es z.B. noch die Erwerbsunfähigkeitsabsicherung, Schwere Krankheiten Vorsorge, Private Unfallversicherung und das Krankentagegeld, um nur einige zu nennen! Wir finden, gemeinsam mit Ihnen, die jeweils für Sie geeignetste Absicherungsform.

Quelle: Morgen & Morgen , Stand 05/2018

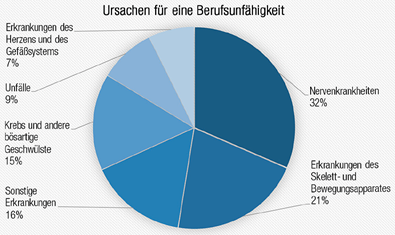

Ursachen für eine Berufsunfähigkeitsversicherung gibt es viele, ob Unfälle, Erkrankungen des Skelett- und Bewegungsapparates oder Krebs und andere bösartige Geschwülste. Besonderes Augenmerk muss aber auf die stetig ansteigende Anzahl an Nervenerkrankungen, die zur Berufsunfähigkeit führen, gelegt werden.

Für mittlerweile knapp ein Drittel aller Leistungsfälle sind Nervenerkrankungen wie Burn-Out die Ursache, Tendenz stark steigend. Diese Tatsache beweist nun, dass nicht nur körperlich Tätige ein hohe Risiko haben, sondern alle Personen, die am Arbeitsprozess teilnehmen.

Unsere Vorgehensweise

Wir prüfen Ihre Lebenssituation, etwaige typische Risiken sowie Ihren finanziellen Bedarf zur Absicherung der täglichen Bedürfnisse. Im Anschluss suchen wir aus verschiedensten Produkten das beste Vorsorgepaket für Sie aus. Dabei weisen wir Sie auf alle wichtigen Kriterien und Fallstricke hin, sodass Sie bei der Entscheidung bestens informiert sind.

Ihre Vorteile bei H&W

- Unabhängigkeit

- Einsparung

- alles aus einer Hand

- individuelle und kostenfreie Beratung

- regelmäßige Check-ups

- Unterstützung im Schadensfall

- ein persönlicher Ansprechpartner

Wirkungsraum

Wir sind echte Rheinländer und verstehen die Menschen von hier. Deshalb konzentrieren wir uns auf den Raum Köln, Bonn, Düsseldorf und das Gebiet bis nach Aachen. Vor allem Köln Zentrum!

Investieren Sie in einen Anruf

Ihr persönlicher Ansprechpartner bei uns berät Sie gern unverbindlich, welche Versicherungen für Sie genau richtig und wichtig sind und was sie kosten dürfen. Investieren Sie ein wenig Zeit für eine große Ersparnis.

Schnelle Antworten auf diese Fragen finden Sie HIER , oder unter dem Link des QR-Codes. Dort können Sie aber auch ganz einfach eine individuelle Beratung anfordern und von unserer 25-jährigen Expertise bei diesem Thema profitieren.

Wir freuen uns auf Sie.

Hier geht’s zu allen Infos

Scannen Sie den QR-Code oder

nutzen Sie unsere Webadresse

www.h-w-versicherungsmakler.de/berufsunfaehigkeit